遺言による寄付を行うには?遺言書の書き方や法務・税務に関する注意点など詳しく解説

終活・準備,葬儀後

終活に関心を持っている人の中には、遺言に、社会貢献として財産を寄付する意向を含めたいと考えている人もいるのではないでしょうか。

遺贈寄付とは、遺言によって財産を寄付することです。この記事では、遺贈寄付についてわかりやすく解説します。法務上・税務上の注意点などについても紹介しますので、終活に役立ててください。

目次

- 遺贈寄付とは?

- 遺贈寄付は主に3種類に分類される

- 遺贈寄付先の選び方

- 遺贈寄付を行う際の遺言書

- 遺言書による寄付に対する課税

- 遺贈寄付を行う際に気をつけたい税務上の注意点

- 遺贈寄付において節税するには?

- 遺贈寄付を行う際に気をつけたい法務上の注意点

- まとめ

遺贈寄付とは?

遺贈寄付は、財産をNPO法人などの特定団体に寄付することです。財産の寄付が社会貢献につながるため、近年注目され始めています。ただし、寄付を考える場合には遺留分に注意が必要です。遺留分とは、法定相続人に保証された財産の最低取り分のことです。全財産を寄付しても、相続人が遺留分を請求した場合は、寄付先が財産を返すことになるため、迷惑をかけてしまいます。

遺贈寄付は主に3種類に分類される

遺贈寄付には、どのような種類があるのでしょうか。ここでは、3種類の寄付について解説します。遺言書による寄付

被相続人が生前に遺言書を作成し、遺言で遺贈寄付を指定します。遺言は、法律上定めている相続よりも優先されます。また、財産の受取先や内容を指定できるため、手続きもしやすくなるでしょう。遺言書による寄付は、株式会社などの営利法人でも、基本的に相続税が課されません。相続財産による寄付

財産を受け取った相続人が、相続した財産を寄付する方法です。被相続人が亡くなった後に行うことになるため、実行してほしい場合には、手紙などで意思を伝える必要があります。相続人が寄付を行うことになり、公益性の高い法人以外は相続税が課されるため注意してください。生命保険や信託銀行による寄付

信託銀行や保険会社に財産を移管して、生じた利益を寄付する方法です。生命保険会社や信託銀行は、委託者が亡くなった後に、第2受益者に指定した団体へ信託銀行が財産を渡してくれます。面倒な手続きがなく寄付できますが、対応していない信託もあるので注意しましょう。遺贈寄付先の選び方

NPO法人や学校など特定の団体、災害復興支援や医療支援などの分野や地域など、さまざまな寄付先があります。また、遺贈を希望する財産も金銭や不動産など多種多様です。遺贈寄付により税制優遇を検討している場合には、事前に対象か調べましょう。遺贈寄付を行う際の遺言書

ここでは、遺贈寄付を行う際の遺言書について詳しく解説します。「公正証書遺言」で遺言を残す

遺言には、被相続人が手書きで簡単に作成できる「自筆証書遺言」と公証役場で公証人に作成してもらう「公正証書遺言」の2種類があります。「自筆証書遺言」は、様式不備による無効や紛失のリスクなどのデメリットが多いため、遺贈寄付を行う場合には、法律に定められた方式で作成保管されている「公正証書遺言」がよいでしょう。

遺言の書き方は「特定遺贈」にする

遺贈寄付の場合、記載方法は「包括遺贈」と「特定遺贈」の2種類があります。「包括遺贈」は、寄付する財産の比率を指定する方法です。「特定遺贈」は寄付金額を明確にしています。「包括遺贈」は、債券などに関しても受遺者と相続人が同等の負担になるため、遺言は「特定遺贈」にしましょう。遺言書による寄付に対する課税

遺言書に遺贈寄付を記す場合、寄付先により課税の有無が異なります。ここでは、個人・法人にそれぞれについて解説します。寄付先が個人の場合

個人に対して遺贈寄付する場合には、財産を受け取る個人に対して相続税が課税されます。だたし、譲渡所得税は原則として非課税になります。また、法人格を所有していない団体も個人と同じ扱いになり、相続税のみ課税されます。寄付先が法人の場合

財産の寄付先が法人の場合は、譲渡所得税(みなし譲渡課税)がかかります。相続税とは、あくまで個人に対して課税される税金のため、公益性の高い法人は非課税になります。団体などの公益性については、事前に確認しましょう。遺贈寄付を行う際に気をつけたい税務上の注意点

遺贈寄付には、税務上で注意するべきポイントがあります。ここでは、相続税・法人税・譲渡所得税について解説します。【相続税・法人税】寄付先が公益事業や公益法人などか確認する

個人への遺贈寄付は相続税が課税されると説明しました。しかし、個人で社会福祉、学校運営事業等の公益事業を行い、その事業に対して財産を活用する場合には、相続税が非課税になります。また、公益事業・公益法人の要件を満たす場合には、法人税も非課税となります。相続税をおさえる方法については、次に説明します。非課税特例について

非課税とは、法律により所得税や法人税を納める必要がないことです。遺贈寄付をする場合、NPO法人などの団体は、相続税や譲渡所得が非課税の対象になります。国や地方自体への寄付は、無条件で非課税の対象です。【譲渡所得税】金銭以外の遺贈寄付における税負担に留意する

金銭以外の不動産や有価証券などを遺贈寄付する場合は、特に注意しましょう。保有している不動産や有価証券が購入当時よりも値上がりしている場合は、売却すると利益が生じます。このように含み益があると、みなし譲渡所得税が発生して遺族が支払うことになります。トラブルを防ぐためにも、金銭以外の財産は、売却後に対応するのがよいでしょう。遺贈寄付において節税するには?

財産を相続する場合、基礎控除を上回った額は課税対象になります。そのような場合は、上回った金額を、公益法人へ遺贈寄付することにより、相続税の負担を抑えられます。基礎控除の基準は、以下の通りです。基礎控除の基準=3000万円+法定相続人の数×600万円

遺贈寄付を行う際に気をつけたい法務上の注意点

遺留分や包括遺贈など、法務上で注意するべきことが4点あります。後に大きな負担にならないためにも、しっかり確認しましょう。遺留分に関する取扱いに配慮する

遺留分とは、配偶者などの相続人に認められている、最低限の財産の取り分のことです。全財産を寄付すると遺言を残しても、相続人は遺留分の支払いを請求できます。相続人によっては、寄付により受け取る財産が減るため憤慨する可能性もあるでしょう。寄付先にとっては、資金の準備が負担になることもあります。遺贈寄付をする場合には、事前に家族などにしっかり話をして納得してもらいましょう。

リスクの少ない特定遺贈を選択する

財産を寄付する際には、リスクが少ないように気を付けましょう。遺言は、包括遺贈で記載すると、寄付先と相続人が同等の義務を負うことになります。被相続人に借金などがある場合は、負債も引き継ぐことになるため、リスクを生じます。特定遺贈はそのような負担はないため、法務上のリスクは少なくなるでしょう。遺言執行者を指定して確実に遺贈が行われるようにする

遺言を確実に行う場合は、遺言執行者を指定しましょう。遺言執行者は、遺言の内容を実現するための権限を持っているため、財産の着服など相続人の勝手な行動を防ぐことができます。遺言執行者は、相続人でも構いませんが、専門知識が豊富な弁護士や司法書士を指定すると安心です。不動産の寄付を行う場合は事前に確認する

土地や建物など不動産の寄付は、いくつか注意が必要です。保有している土地が購入当時より高騰した場合は、売却すると利益が生じるため、利益分の譲渡所得税が課税されます。事前の交渉や定期的な確認などをしっかり行いましょう。不動産の所有は、固定資産税なども課税されるため、遺贈先団体の存続や財政状況も合わせて確認する必要があります。まとめ

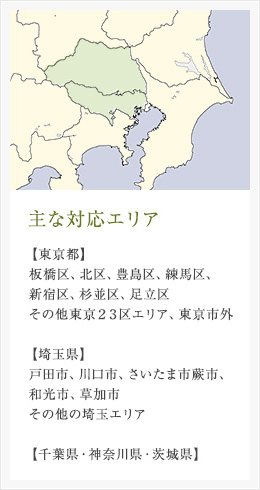

社会貢献のひとつとなる遺贈寄付は、近年行う人が増えています。遺族や寄付先への配慮など、気を付けるべきことは複数ありますが、大切な財産を活用してもらうことで、故人の価値観や想いが活かされます。終活に興味がある人は、検討してみてはいかがでしょうか。アイワセレモニーでは、葬儀内容・費用について、事前に無料で相談や見積もりを行います。

葬式前はもちろんのこと、葬式後のサポートも行うため、ご遺族様に安心頂けています。終活に関する疑問などがある方は、ぜひご利用ください。

アイワセレモニーのお問い合わせはこちら

前の記事へ

前の記事へ

一覧に戻る

一覧に戻る

次の記事へ

次の記事へ