相続時精算課税制度は利用すべき?注意点や他制度との違い、利用方法を解説

終活・準備,葬儀後

生前贈与を行う際に、贈与税を軽減する方法として、相続時精算課税制度を利用する方法があります。しかし、制度内容がやや複雑なため、利用すべきかどうかの判断に迷う人も多いのではないでしょうか。本記事では、相続時精算課税制度の概要やメリット・デメリット、利用すべきケース、申告方法などを解説します。生前贈与を検討している人は、ぜひ参考にしてください。

相続時精算課税制度とは

ここでは、相続税詩精算課税制度とはどのような制度であるかを、利用時の計算例も含めて解説します。相続時精算課税制度の特徴

相続時精算課税制度とは、贈与税・相続税を一体化させた課税方式です。この制度を利用すると、上限2500万円までは、贈与税を支払うことなく生前贈与が行えます。贈与者が亡くなって相続が発生すると、相続人には相続財産と贈与財産の合計額に対し、相続税が課税されます。なお、特別控除額2500万円の枠内であれば、何回贈与しても贈与税はかかりません。贈与額が2500万円を超える場合は、超過分の金額の20%(一律)が課税されます。この贈与税は、相続時に相続税額から差し引いて計算します。

本制度は納税のタイミングを先送りにするだけで、必ずしも節税できるとは限らないことに注意しましょう。

利用時の計算例

相続時精算課税制度を利用したときの贈与税は、以下の計算式で算出できます。・納付税額=(贈与額-特別控除額)×20%

たとえば、本制度を利用して3500万円の生前贈与を行う場合は、(3500万円-2500万円)×20%=200万円の贈与税が発生します。相続時には、相続税額から贈与税額(200万円)を引いた金額で課税されます。

相続時精算課税制度を利用できる対象

本制度は、生前贈与を促すことで、財産を高齢者世代から若年層に早めに移転させ、経済活性をはかるという目的でつくられました。そのため、相続時精算課税制度を利用できる対象者は限られています。具体的には、以下の条件を満たす必要があります。・贈与者:60歳以上の父母または祖父母

・受贈者:20歳以上の子または孫

※年齢は贈与を行う年の1月1日の満年齢

なお、本制度の利用にあたり贈与財産の種類や金額、贈与回数に制限はありません。

相続時精算課税制度を利用するメリット・デメリット

相続時精算課税制度の利用に際して、おさえておくべきメリットとデメリットについて解説します。h3:メリット

相続時精算課税制度には、一度に多額の財産を非課税で移転できるというメリットがあります。受贈者が早期に財産を活用したい場合や、贈与税額がネックで贈与をためらっている場合などは利用する価値があるでしょう。

また、相続税額は贈与時の時価で計算するため、価値が上がりそうな財産は、本制度を利用して早めに贈与しておくことで、将来的に節税できる可能性があります。賃貸不動産など、継続的な収益が見込める財産も同様です。

デメリット

相続時精算課税制度を利用するデメリットとしては、主に以下のようなものがあります。・一度適用されると撤回できない(暦年贈与を利用できなくなる)

・少額の贈与でも申告の手続きが必要

・小規模宅地等の特例(土地の相続において相続税の減額が受けられる特例)が適用されなくなる

・財産の評価が下がると、相続税の節税効果が得られない

・不動産の贈与の場合は、登録免許税や不動産所得税などのコストが増える可能性がある

相続に関連する他制度との違い

贈与や相続を行う際にはさまざまな課税方式があるため、それぞれの特徴や相続時精算課税制度との併用可否などを確認したうえで活用しましょう。歴年贈与

「暦年贈与」とは、年間110万円までを非課税で贈与できる制度です。110万円を超過すると、金額に応じて10~55%が課税されます。たとえば、孫に対して110万円の贈与を30年続けると、3300万円を非課税で移転することができます。贈与者・受贈者の制限もありません。暦年贈与は控除額こそ小さいものの、長期的に行うことで確実に節税ができます。相続時精算課税制度は、贈与税が大幅に軽減される一方で、相続時に贈与分もあわせて課税されるため、対照的な課税方式といえます。

ただし、暦年贈与は相続時精算課税制度との併用はできません。一度でも相続時精算課税制度の申告を行うと、暦年贈与は利用できなくなるため、慎重に検討する必要があります。

小規模宅地等の特例

「小規模宅地等の特例」とは、相続する土地が一定の要件を満たしている場合、相続税を計算する際に、土地の評価額に対して最大80%の減額が適用される制度です。相続時精算課税制度を利用して土地の贈与を行うよりも、本特例を利用して相続を行ったほうが、結果的に節税につながるケースもあります。土地の贈与を検討している場合は、本特例の要件を満たしているかを確認することをおすすめします。ただし、本特例は、あくまでも相続(または遺贈)した土地に適用されるため、贈与を前提とした相続時精算課税制度との併用はできません。

住宅取得等資金の非課税の特例

「住宅取得等資金の非課税の特例」とは、2015年~2021年の間に、父母もしくは祖父母などから住宅の新改築や購入のための資金贈与を受けた場合に、一定の額までは非課税になる制度です。非課税の上限額は、対象家屋の種別や契約締結日によって異なりますが、最大で3000万円を非課税で贈与できます。本特例は相続時精算課税制度と併用可能です。子や孫の住宅の新築や購入のために生前贈与を行う場合は、本特例の活用を検討しましょう。そのうえで、本特例の非課税枠を超えて贈与を行いたい場合には、相続時精算課税制度との併用も視野にいれるとよいでしょう。

特例事業承継税制

「特例事業承継税制」とは、中小企業の経営者が、後継者に自社株式を贈与・相続する際に、税金を猶予・免除される制度です。2018年の税制改正により、10年の期限つきで一定の要件を満たしていれば、贈与税・相続税を払わずに事業承継ができるようになりました。本制度は、相続時精算課税制度との併用が可能ですが、納税猶予期間中に認定が取り消されると、多額の贈与税が発生する可能性があります。そのため相続時精算課税制度を併用し、納税猶予打ち切り時のリスク軽減をおすすめします。

相続時精算課税制度を利用した方がいいケースとは

相続時精算課税制度は、次の4つのケースにおいて大きなメリットが期待できます。・相続時の争いを避けたいケース

本制度を利用して生前贈与をすることで、特定の相続人に対し確実に財産を引き継げます。

・相続税がかからない、あるいは少ないケース

相続する財産の総額が相続税の基礎控除額を下回る場合は、相続税が発生しないため、「一度に多額の財産を移転できる」というメリットのみを享受できます。

・将来価値が上がる可能性の高い財産を持っているケース

贈与財産は、贈与時の時価で納税額を計算し、相続税に合算されるため、将来的に価値が上がる見込みの高い財産に関しては大きなメリットがあります。

・収益性のある財産を持っているケース

賃貸物件の相続は、不動産の価値に加えて、賃貸による収益も相続財産とみなされます。生前贈与を行うと、賃貸による収益は受贈者の収入になり、そのぶんを節税できます。

その他にも、状況に応じて住宅取得等資金贈与の非課税の特例や、特例事業承継税制との併用も検討するとよいでしょう。

相続時精算課税制度の利用方法

実際に相続時精算課税制度を利用するには、どのようにすればよいのでしょうか。必要書類や申告の手順や注意点について解説します。申告に必要な書類

相続時精算課税制度の申告に必要な書類は以下のとおりです。贈与税の申告書

相続時精算課税選択届出書

贈与者の住民票または戸籍の附票

受贈者の戸籍謄本または戸籍抄本

受贈者の戸籍の附票

1と2については、上記リンクからダウンロードできるほか、国税庁のホームページからWebで作成が可能です。また、3~5については、贈与者・受贈者の本籍地の役所などで取得する必要があります。

申告の手順

必要書類を作成し、受贈者の居住地域を管轄する税務署に提出・申告を行います。申告期限は贈与を受けた年の翌年2月1日~3月15日です。この期間を過ぎると、相続時精算課税制度が適用されないため、必ず期間内に申告を行いましょう。申告は、国税庁のホームページからも可能です。Web上での申告書作成・提出については国税庁が手順を動画で解説しています。以下も参考にしてください。

※参考:相続時精算課税を適用する場合の国税庁ホームページでの申告書作成手順│国税庁

申告時の注意点

相続時精算課税制度を選択する際には、以下の点に留意しましょう。・期限内に申告しないと一律20%の贈与税がかかる

・不動産などは贈与時の時価の根拠となる書類を保存しておく

・相続税申告時に贈与分を忘れないよう、記録を残しておく

特に贈与から相続までに期間があくと、相続税を申告する際に贈与分の合算を失念しがちです。相続税額を誤って申告すると、遺産分割協議や相続税の申告などをやり直さなければならず、大変な手間がかかります。申告漏れとならないよう、正確に記録を残し、保管しておきましょう。

まとめ

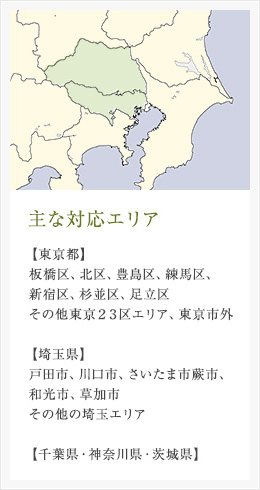

相続時精算課税制度は、2500万円まで贈与税なしで生前贈与を行えるものの、相続時に贈与分も含めて相続税を支払う必要があります。利用する際は、メリット・デメリットや他制度との比較をふまえて、慎重に検討しましょう。アイワセレモニーは、葬儀内容や費用について事前に無料で相談・見積もりを行っています。葬儀後の法事や相続などのサポートも行っており、初めての葬儀でも安心してご利用いただけます。24時間年中無休で相談を受け付けていますので、お困りのことがあればぜひお気軽にご相談ください。

アイワセレモニーへのお問い合わせはこちら

前の記事へ

前の記事へ

一覧に戻る

一覧に戻る

次の記事へ

次の記事へ