養子と実子では相続に違いはあるのか?養子縁組や注意すべき点などを詳しく解説

終活・準備,葬儀後

養子とは、養子縁組を行い、血縁に関係なく養親の子になることです。養子へ財産を相続する際に、円満に相続できるものなのか、わからない人も多いのではないでしょうか。養子と実子への相続では、法律的に大きな違いはありません。この記事では、養子縁組や、養子に相続する際の注意点などについて解説します。トラブルなく相続を行うためにも、参考にしてください。

養子は実子と同様に相続を受けられる

養子と実子は、ともに被相続人の子であり、地位は第1順位です。法律的に同じ立場であるため、法定相続分は、実子と均等に受けられます。遺言や生前贈与があり、実子の相続財産が多い場合は、養子は遺留分を請求できます。遺留分とは、法律で保証されている最低限の相続分です。

なお、養子については、後ほど解説します。

税務上養子縁組には制限がある

民法上では、養子の人数は自由です。しかし相続税法上では、実子がいる場合は1人、実子がいない場合は2人までと制限されています。養子の人数を増やして、相続税を不当に減らしたと判断された場合には、養子は対象から外されます。

養子とは

実子以外の人が、血縁の有無に関わらず法的に養親の子になり、実子と同じ地位を認められることです。養子縁組には2種類あります。以下で詳しく解説します。

普通養子縁組

養親と親子関係になった後も、実親との親子関係は続きます。どちらの親とも親子関係であるため、両方の法定相続人となります。また、両方の親に対して扶養の権利もあり、養親からの扶養で生活できない場合は、実親からも扶養を受けられます。

要件

普通養子縁組を行うために必要な条件は以下のとおりです。

・養親は、20歳以上または20歳以下でも婚姻している。

・自分より年上や尊属に当てはまる人は養子の対象外になる。

・後見人が被後見人を養子にする際には、家庭裁判所の許可を得る。

・夫婦は、二人で養親になる。

・結婚している養親・養子は、配偶者の同意が必要である。

・養子縁組の届け出をする。

特別養子縁組

養親と養子縁組すると、実親との親子関係は解消します。子供の福祉が目的であるため、家庭裁判所の審判が必要です。養子は15歳未満で、その多くは児童相談所を通します。実親との親子関係を解消しているため、実親の相続はできません。

要件

特別養子縁組を行うためには、必要な条件があります。

・夫婦共同で養親になる。年齢は、それぞれが25歳以上と20歳以上である。

・養子は原則15歳未満である。

・虐待などの場合を除き、実親の同意が必要である。

・縁組成立前に、養親は養子となる者を6ヵ月以上監護する。

・家庭裁判所が、特別養子縁組の成立を認める。

養子縁組で期待できるメリットとは

養子縁組することで、相続する際に期待できるメリットは節税だけではありません。ここでは、5つのメリットについて解説します。

さまざまな人が法定相続人になれる

被相続人の配偶者や実子以外の人も、養子縁組すると、血縁の有無に関係なく法定相続人になれます。例をあげると、孫や再婚相手の連れ子などです。養子縁組により、法律的に養親の子としての地位を得られます。ただし、血縁関係のない人と養子縁組をするには、お互いの同意が必要です。

財産は実子と平等に分けられる

養子は、実子と同じ地位であるため、財産の相続や主張できる権利なども実子と同じです。万が一、実子が取り分を減らすよう主張しても、法律上は同じ地位のため、言い分は認められません。また、被相続人が遺言書で養子の相続を少なく指定していても、遺留分の申し立てが可能です。

遺贈よりも相続税が軽減できる

財産の遺贈は、相続する場合よりも、相続税が2割増しになります。遺贈とは、遺言による財産の贈与で、法定相続人以外にも財産を譲ることが可能です。養子は法定相続人になるため、遺言書を用意する必要もなく、相続税も軽減されます。ただし、養子縁組をしても、相続税が軽減されない場合もあるため、注意しましょう。

相続税の基礎控除額が増えて節税に効果がある

法定相続人が増えると、非課税枠が大きくなるため、節税効果が期待できます。基礎控除額は、3,000万円+600万円×法定相続人の数で算出されます。ただし税法上、養子の人数には制限があるため、やみくもに法定相続人を養子で増やすことはできません。また、特別養子縁組の場合は、例外になります。

死亡保険金や死亡退職金の控除額が増える

被相続人が亡くなったことで受け取れる保険金や、定年前に亡くなり、勤めていた会社から受け取れる死亡退職金に関しては、相続税がかからない「非課税枠」があります。非課税枠は、500万円×法定相続人の数で算出されます。対象となる養子の人数は、上記の基礎控除額と同様です。

養子に相続を行う際の注意点

養子に相続をする場合には、注意しなければならないことがあります。ここでは、4つの注意点について解説します。

実の親の相続人になれない場合もある

前述のとおり、子供の福祉のために行う特別養子縁組は、成り立った時点で、養子と実親との親子関係や血族との親族関係は消滅します。実親に何か起きても子供への影響はないため、実親が亡くなっても財産を相続できません。普通養子縁組では、実親と養親の両方から相続が可能です。

代襲相続ができない場合もある

養子縁組した時期により、代襲相続が不可能な場合もあります。代襲相続とは、被相続人よりも先に相続人が亡くなった場合に、相続人の子供や孫などが財産を譲り受けることです。養子縁組後に生まれた養子の子供(被相続人の孫)は、代襲相続の対象になりますが、養子縁組前に生まれた養子の子供は対象外です。

地位により相続税が増える

財産を相続する場合、被相続人の配偶者、父母、子以外の人は、相続税が2割多くなります。孫は養子になることで、地位が養子と孫の2つになります。相続財産は実子と同額になるものの、相続税は2割加算されるので注意しましょう。血縁関係にない知人・友人などを養子にした場合も同様です。

遺産分割協議で揉めやすい

相続を行う際に、養子と実子が遺産分割協議で揉めるケースがあります。たとえば、養子の存在を相続発生の際に初めて知った、養子が相続人に加わることで1人ひとりの相続財産が減るため快く思わないといったことが原因です。揉め事を避けて円満な相続を行うためにも、被相続人は実子に養子縁組を行うことや、財産分与について話しておくことが大切です。

養子縁組の事例

養子縁組による相続上の理由や効果について、5つの事例を紹介します。ここで紹介する養子縁組は、普通養子縁組です。

孫

孫へ財産を相続するには、遺言で孫を指定します。代襲相続が発生する場合で、孫を養子にすると、実子同様に税金を抑えた相続が可能です。ただし、孫の相続税は2割増しになるため、注意しましょう。配偶者と実子が健在な状態で、孫を養子に迎えると、配偶者・実子・孫が相続人になります。

子供の配偶者

同居や介護などで尽くしてくれた実子の配偶者へ財産を確実に譲りたい場合に、養子縁組をします。実子と同等の財産を譲れるだけではなく、基礎控除額も増やせます。養子縁組を行うことで、配偶者・実子・実子の配偶者が法定相続人になります。

配偶者の連れ子

再婚相手の連れ子は血縁関係にないため、相続はできません。連れ子へ財産を相続したい場合は、養子縁組が必要ですが、養子を迎えることで、実子の相続分が減り、トラブルになることもあるため、注意しましょう。連れ子と養子縁組した場合は、現在の配偶者・実子・連れ子が相続人になります。

親戚

法定相続人が亡くなり、親戚へ相続するために節税対策をしたい、親戚に思い入れがあり財産を譲りたいなどの理由で、親戚を養子に迎える場合もあります。被相続人が未婚で、両親や兄弟姉妹もいない場合には、養子の親戚が相続人です。

知人・友人

生前お世話になった知人や友人など、血縁関係にない人も、養子縁組をすることで相続が可能です。同性婚が認められていない日本では、法的にパートナーを守るために、同性カップルが養子縁組で親子になる場合もあります。たとえば、既婚・子供のいない被相続人は、配偶者・養子の知人友人が法定相続人の対象になります。

まとめ

養子は、実子と同様に第一順位の法定相続人であるため、養親の財産を相続できます。また、相続における権利や遺留分も認められています。円満な相続にするためには、残された家族・親族が相続で争わないように配慮をして、正しい知識で対応することが大切です。対応が難しい場合には、専門家の力を借りることをおすすめします。

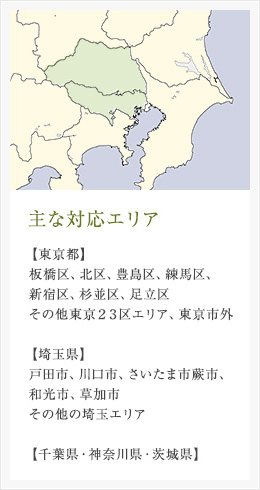

アイワセレモニーでは、葬儀内容や費用について、事前に無料で相談や見積もりを行っています。経験豊富なスタッフが、葬儀後の相続や法事などのサポートも行っているので、初めて葬儀を行う場合も安心です。年中無休・24時間、相談を受けていますので、ぜひご利用ください。

お問い合わせ

前の記事へ

前の記事へ

一覧に戻る

一覧に戻る

次の記事へ

次の記事へ